Déclaration des sinistres : une obligation légale

Si certains automobilistes s’interrogent encore sur l’obligation ou non de déclarer tous leurs sinistres, l’article L113-2 du Code des assurances apporte une réponse claire : « L’assuré est obligé de donner avis à l’assureur […] de tout sinistre de nature à entraîner la garantie de l’assureur ». En d’autres termes, un sinistre auto – même minime – doit faire l’objet d’une déclaration auprès de la compagnie d’assurance, pour peu que le dommage soit rattaché à une garantie du contrat.

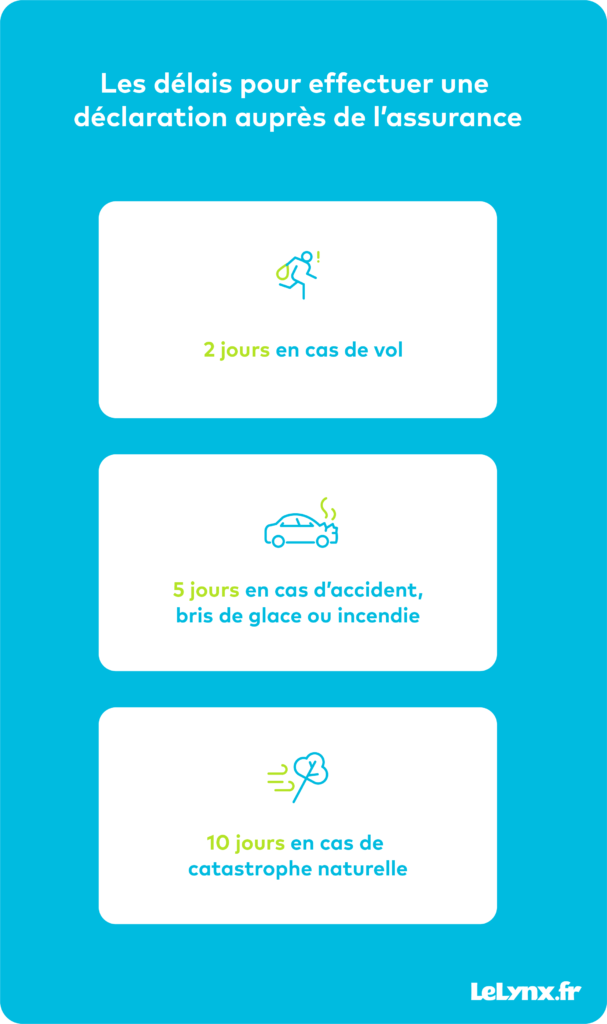

Que la déclaration s’effectue par téléphone, par courrier ou directement en agence, l’assuré est tenu de respecter un délai fixé par la loi :

- 2 jours en cas de vol du véhicule ;

- 5 jours maximum pour les autres types sinistres, à compter du jour où il en prend connaissance ;

- 10 jours après une catastrophe naturelle.

Passé cette période, une déchéance de garantie peut être appliquée, dans l’hypothèse où le sinistre engendre une perte financière pour l’assureur. Cette décision signifie que la prise en charge est tout simplement abandonnée : l’assuré ne pourra bénéficier d’aucune indemnisation de l’assurance auto.

25% de malus en cas d’accident responsable

Un autre a priori concernant la déclaration d’un sinistre est la majoration de la cotisation d’assurance. Pourtant, cette conséquence n’est pas automatique : elle répond à des conditions bien précises, dont la principale est la responsabilité du conducteur. Plus l’assuré cumule d’accidents responsables au cours de l’année, plus son coefficient bonus-malus augmente et plus il paie cher son assurance auto. Pour chaque sinistre dont il est responsable, l’assuré subit ainsi une majoration de 25 % de son coefficient.

A l’inverse, l’assuré qui n’a aucun tort dans le sinistre conserve son bonus. Il en va de même pour les cas de vol, d’incendie, de bris de glace et pour les accidents de stationnement sans tiers identifié.

Les conséquences de la non-déclaration d’un sinistre

Le conducteur qui choisit de ne pas déclarer un sinistre contre lequel il est assuré prend le risque de payer cher son silence. Cette pratique est en effet considérée par les compagnies d’assurance voiture comme une fausse déclaration : le niveau de risque de l’assuré est modifié par l’accident, sans que l’assureur en soit informé. En cas de découverte, les répercussions peuvent être très lourdes :

- L’assureur peut prendre la décision de résilier le contrat d’assurance sans aucun préavis. Le conducteur est alors fiché à l’Association pour la gestion des informations sur le risque en assurance (AGIRA) pendant 5 ans et rencontrera des difficultés pour trouver un nouvel assureur auto acceptant son profil ;

- Les dommages provoqués par l’accident reste à la charge totale du fraudeur. Ces sommes peuvent se révéler très élevées, notamment en cas de préjudices corporels.